En México, 3 de cada 10 solicitantes de crédito son rechazados porque no tienen un historial crediticio para ser evaluados, según datos del INEGI. La buena noticia es que el open finance y los datos alternativos están aquí para solucionar este problema.

En este artículo, te contamos cómo el open finance permite a las entidades crediticias otorgar más créditos, reducir riesgos de fraude y fomentar la inclusión financiera. Además, analizamos a fondo qué son los datos alternativos y por qué están transformando las operaciones de las empresas financieras.

Open finance, la raíz de la solución

Antes de hablar de datos alternativos, vale la pena recordar qué es el open finance.

Este modelo permite compartir datos financieros de manera segura y con el consentimiento del usuario entre diferentes instituciones financieras y proveedores de servicios financieros. A nivel mundial, se le conoce como la evolución del “open banking”.

Gracias a esto, las instituciones financieras pueden acceder a una gama más amplia de información para evaluar la solvencia de sus solicitantes de crédito de manera más precisa y rápida.

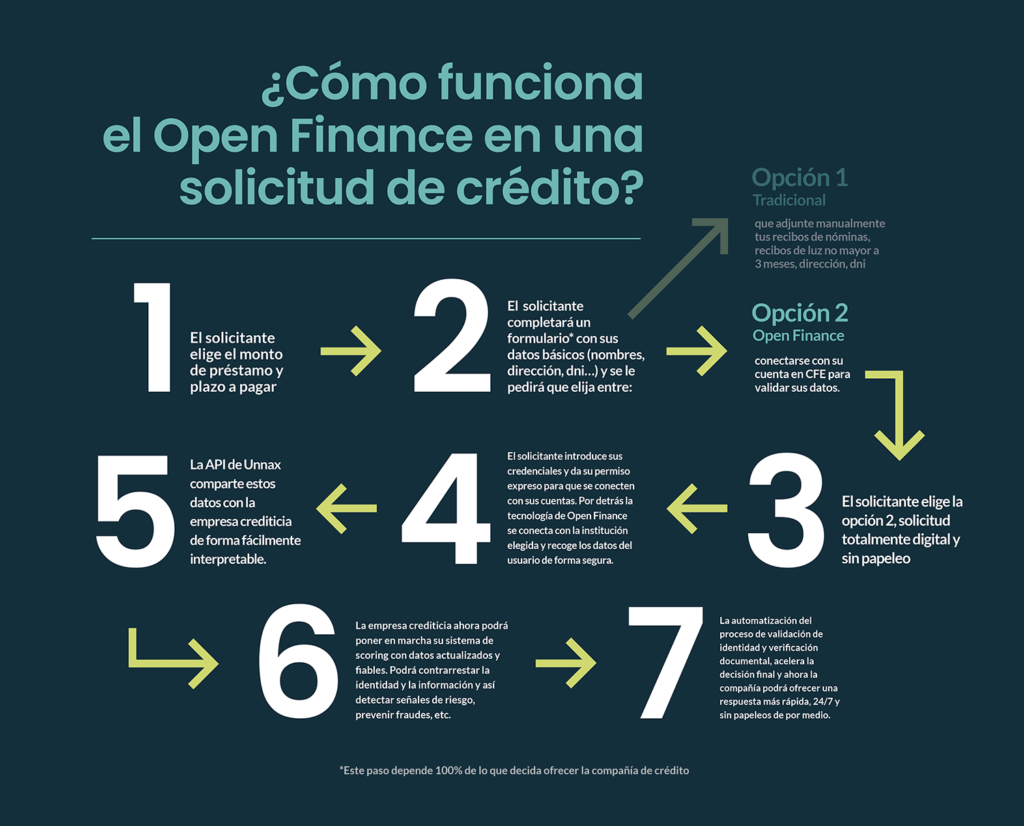

¿Cómo funciona el open finance?

A través de soluciones de open finance, como la agregación de datos bancarios y alternativos, una entidad financiera puede acceder, con el consentimiento del cliente, a datos como transacciones bancarias, historial laboral, régimen fiscal, entre otros, para realizar un análisis crediticio, validar la identidad de sus usuarios, y más.

Este modelo ofrece muchas ventajas para las empresas financieras, tales como:

Conexión instantánea con datos bancarios y fuentes alternativas: Permite obtener información completa y actualizada sobre el perfil financiero del solicitante, mejorando la precisión en la evaluación de crédito.

Visión en tiempo real y agrupada de información oficial y verificada: Facilita la toma de decisiones informadas y reduce el tiempo de procesamiento de las solicitudes.

Imagen detallada y segura de la capacidad de endeudamiento y pago de los solicitantes: Ayuda a evitar la concesión de créditos a quienes no puedan pagarlos.

Validación de datos personales para prevenir fraudes: Disminuye el riesgo de fraude y asegura que los créditos se otorguen a personas legítimas.

👉 Te interesará leer: La evolución del crédito: De lo tradicional al Open Finance

Fuentes de datos alternativos

Hablemos ahora de qué son los datos alternativos y por qué son clave en el open finance. Pero antes, es necesario entender cómo funciona el proceso tradicional de concesión de créditos.

Cuando una persona pide un crédito, las entidades analizan su perfil financiero para decidir si es viable o no otorgárselo. ¿Y qué analizan? En México, las empresas suelen basarse en modelos de scoring que evalúan el historial de pago y las líneas de crédito de sus clientes para determinar si son buenos o malos pagadores.

Esta información proviene de “fuentes convencionales”, como bancos. Aunque este método de evaluación es práctico, tiene sus limitaciones en el contexto mexicano.

El análisis de solvencia basado en “datos de fuentes alternativas” complementa este proceso convencional. Esto es posible gracias al open finance, que permite utilizar datos de empresas no bancarias, como Telcel, para enriquecer el análisis crediticio tradicional.

¿Qué son entonces las fuentes alternativas de datos? En el open finance, se refiere a datos provenientes de organismos no bancarios que las entidades de crédito pueden utilizar para complementar o verificar la información bancaria.

👉 Te interesará leer: Cómo funciona el Open Finance: La guía para el sector crediticio

¿Por qué son tan útiles los datos alternativos en México?

El acceso a más fuentes de información es crucial en México, donde solo la mitad de la población está bancarizada, lo que limita las fuentes de información a las que las empresas pueden recurrir para sus análisis de riesgo.

Además, 6 de cada 10 mexicanos trabajan en la informalidad, lo que deja a las entidades de crédito con aún menos fuentes oficiales de información.

En este contexto, las fuentes alternativas de datos permiten obtener una visión más completa del perfil financiero de los solicitantes de crédito, facilitando una evaluación más precisa y rápida.

Tipos de datos alternativos

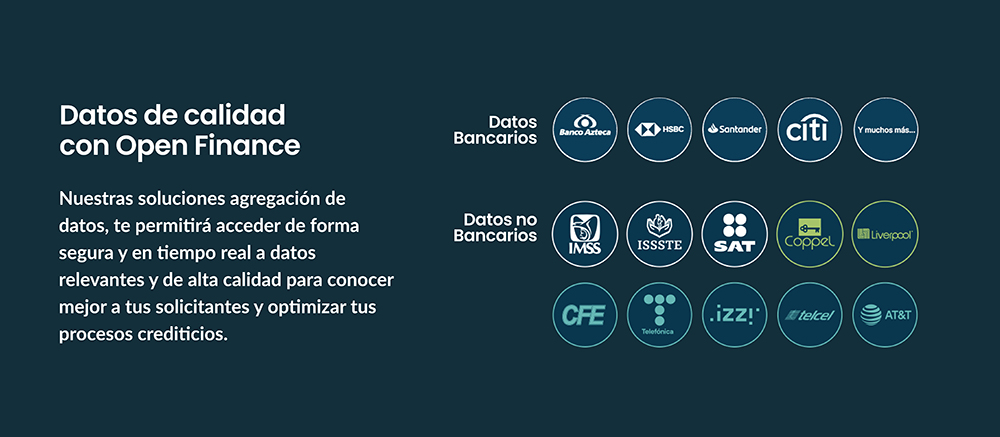

En México, varios proveedores de open finance ofrecen fuentes de datos alternativos. Sin embargo, Unnax es el que cuenta con más fuentes de este tipo.

Ofrecemos información de fuentes gubernamentales como el IMSS, ISSSTE, SAT y CFE. También de cadenas comerciales como Coppel y Liverpool, y de compañías de telecomunicaciones como Telcel, iZZi, Telefónica y AT&T.

Esta amplia gama de fuentes te permitirá obtener una visión más completa y detallada del perfil financiero de tus clientes, mejorando tu toma de decisiones. Así que, si estás listo para adoptar el open finance en tu organización y aprovechar todos los beneficios del uso de datos alternativos, contáctanos.