En México, la penetración del crédito es baja en comparación con la de otros países de la región según la Organización para la Cooperación y el Desarrollo Económicos (OCDE). Esto obedece a diversos factores. Algunos de ellos son la poca flexibilización de las entidades bancarias tradicionales para otorgar créditos y el alto índice de informalidad laboral.

Sin embargo, esta realidad está cambiando debido a la irrupción de nuevas tecnologías que están permitiendo la optimización de procesos dentro de entidades financieras tradicionales y alternativas, como las fintech y las microfinancieras.

En este artículo de blog hablaremos de las limitaciones que enfrentan las entidades financieras para otorgar créditos y de cómo están resolviéndolas con la adopción de nuevas tecnologías.

Limitaciones de las entidades financieras

Para comprender este tema, lo primero que hay que saber es que las entidades financieras (sofipos, bancos, fintechs, etcétera) que ofrecen préstamos o créditos en este país, se apoyan en el análisis de riesgo para determinar si deben prestar o no dinero.

El problema es que este análisis sólo se basa en el historial crediticio de una persona (su comportamiento previo de pago) y no en su situación actual.

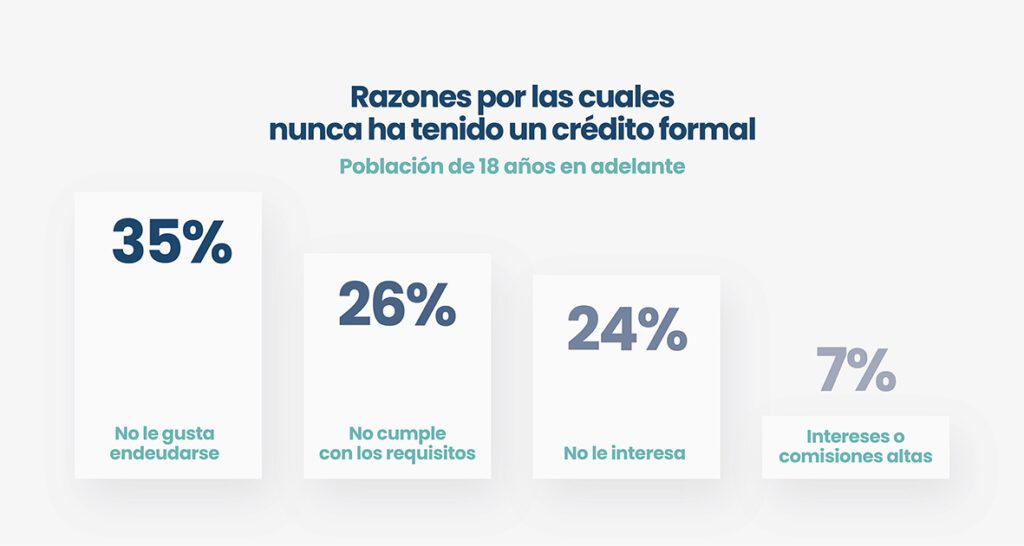

En otras palabras, las entidades de crédito en México suelen descalificar a los solicitantes de financiamiento que pueden tener buena capacidad de pago al momento de la solicitud pero que no tienen buen historial crediticio.

Otra restricción tiene que ver con las limitadas fuentes de información a las que pueden acceder las entidades de crédito para sus análisis de riesgo.

En México, solo el 49% de la población está bancarizada, según estimaciones del Instituto Nacional de Estadística y Geografía (INEGI). Por ello, las entidades de crédito muchas veces no cuentan con información financiera formal para evaluar a sus solicitantes de servicios.

Crédito y Open Finance

El open finance, modelo basado en el intercambio regulado de datos bancarios entre entidades financieras, proveedores tecnológicos y empresas que necesiten esos datos financieros, tiene el potencial de mejorar el acceso al crédito.

Esto porque la agregación de datos bancarios, solución pilar del open finance, permite a las entidades de crédito consultar en tiempo real y de forma agregada la información de todas las cuentas de sus usuarios, tengan uno o varios bancos, estados de cuenta, tarjetas, etc.

Además, con el open finance las entidades reciben dicha información categorizada, lo que les permite visualizar de forma inmediata la situación financiera actual de las personas y alimentar de forma automática sus sistemas de scoring crediticio.

¿Y esto en qué beneficia a las entidades de crédito? Las beneficia porque esta información les permite mejorar sus estrategias de análisis de riesgo para tomar mejores decisiones.

En otras palabras, la agregación de datos bancarios es una solución que complementa a los FICO Scores. Por ello, esta solución del open finance es ideal para las entidades de crédito de México.

Si diriges, operas o eres dueño de una entidad de crédito y deseas adoptar la agregación de datos bancarios en la arquitectura tecnológica de tu organización: ¡contáctanos! Unnax es el único proveedor tecnológico de open banking y open finance especializado en financiamiento.

Además, Unnax es una empresa regulada en Europa y cuenta con el certificado ISO 27001, el cual garantiza la seguridad de la información y el tratamiento de los datos.

No lo pienses más y contáctanos ahora mismo. Nuestras soluciones mejorarán tus tasas de aprobación de créditos, optimizarán tus procesos de cobranza y te permitirán crear productos más personalizados. No por nada, el valor global del open banking fue de 9 mil 500 millones de dólares (mdd) en el año 2022, según estimaciones de la consultora PwC.